En ofte undervurderet, men reel, risiko i de finansielle markeder er det, der kan beskrives som ”nyhedsrisiko”, for der er næsten altid mørke skyer – problemer – i horisonten, som kan påvirke de finansielle markeder. Sådanne skyer påvirker vores ageren som investorer.

Den massive mediedækning af de finansielle markeder giver ofte anledning til dommedagslignende overskrifter, og udgør således en risiko for, at vi som investorer handler irrationelt og kommer til at fravige den valgte strategi og potentielt hæmme de langsigtede afkastmuligheder.

POTENTIELLE PROBLEMER VENTER ALTID I HORISONTEN

Som nævnt i tidligere artikler og indlæg, er der altid en grund til ikke at foretage nye investeringer eller sælge ud af de eksisterende værdipapirer. Det siges, at kontinuerligt stigende aktivpriser, såkaldte bullmarkeder, ”climb a wall of worry”, da der altid er potentielle og reelle problemer i de finansielle markeder. Det eneste der skifter, er de aktuelle trusselstemaer – og sådan er det år efter år efter år.

Seneste eksempel på et tema, er den langstrakte opmærksomhed omkring problemerne i Grækenland, men går vi bare et halvt år tilbage til starten af 2015, var investorernes øjne rettet mod den amerikanske centralbank (FED) og en kommende rentestigning. Så overtog Grækenland fuldstændigt scenen igen i juni efter, at der blev sået tvivl om, hvorvidt landet kunne betale afdragene på sin gæld. Dernæst tog Kina en del af opmærksomheden, da de kinesiske markeder faldt voldsomt. I skrivende stund er vi tilbage til FED igen.

Der er stadig 5 måneder tilbage af året. Selvom vi ikke arbejder med forudsigelser i Falcon Invest, vil vi gerne forudsige, at nyhederne fortsat vil være mere eller mindre fokuserede på problemer og bekymringer, der med rette eller urette kan spænde ben for investeringslysten og udfordre investorernes evne til at holde fast i deres strategier.

VELKOMMEN PÅ FORSIDEN

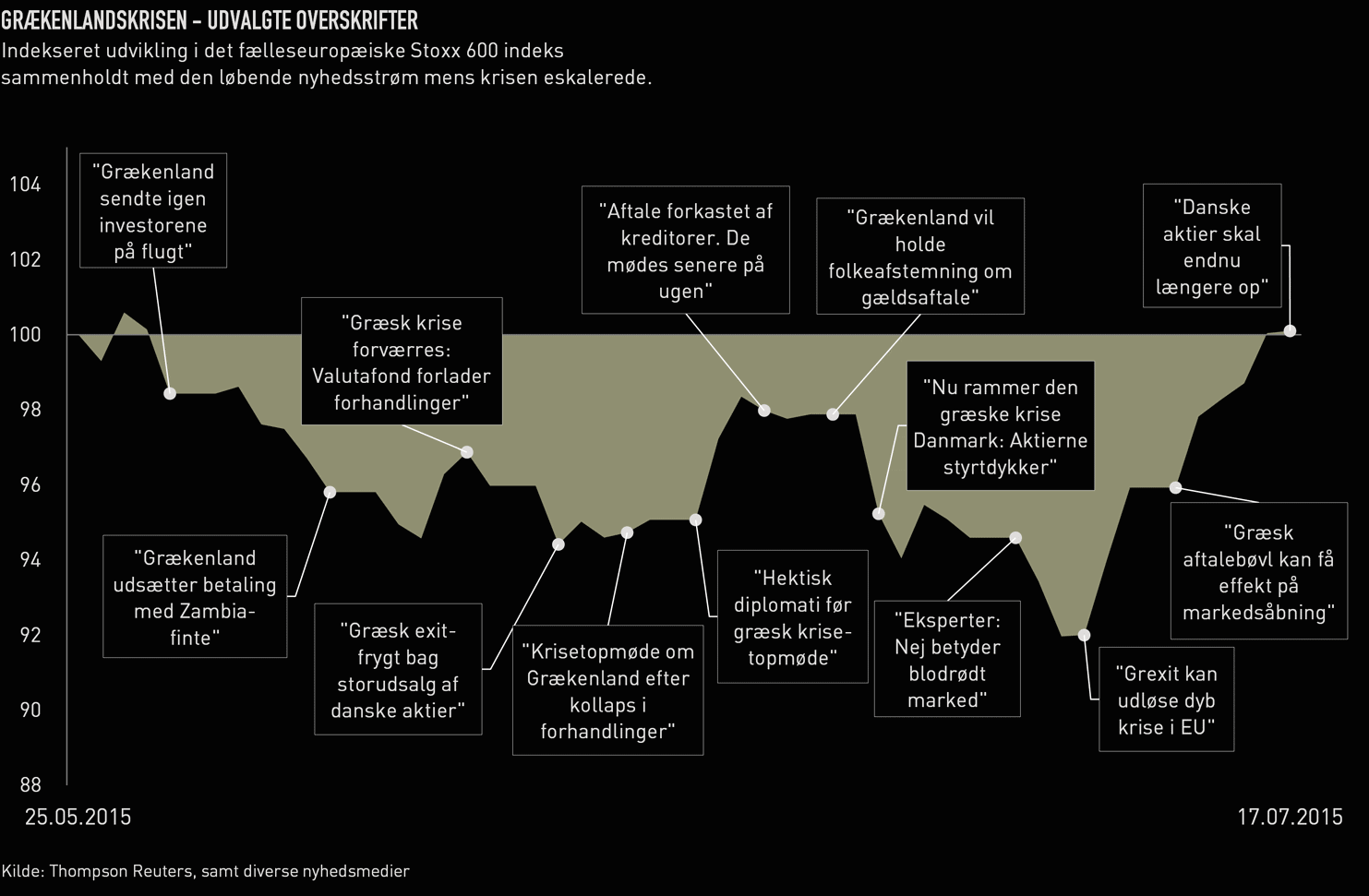

Herunder ses en graf for det fælleseuropæiske Stoxx 600 indeks fra starten af juni, hvor Grækenland for alvor begyndte at fylde i medierne igen og frem til midten af juli, hvor der kom en foreløbig løsning.

Som det fremgår af grafen, er nyhedsstrømmen massiv og meget svær at navigere i, når vi som investorer skal træffe vores investeringsbeslutninger. Lige så vel som man i bakspejlet kan argumentere for det fordelagtige i at sælge i juni, lige så vel kan man argumentere for, at det ville have været godt at købe massivt op.

Selv hvis vi som investorer kendte en nyhed på forhånd og kunne investere inden børsen åbnede, ville vi stadig have en kolossal udfordring: For at være garanteret profit, ville vi på forhånd skulle kunne forudsige, hvordan alle andre markedsaktører ville reagere, når børsen åbnede. Grafen viser med al tydelighed, at der ikke nødvendigvis er sammenhæng mellem den positive eller negative vinkel nyhedsstrømmen har, og i hvilken retning markedet efterfølgende bevæger sig.

RISIKOEN ØGES, NÅR IKKE MAN FØLGER EN FAST STRATEGI

Sælger man sine aktier på baggrund af for eksempel nyhedsformidlingen af Grækenlandskrisen, og de forventede følgeeffekter heraf i de finansielle markeder, foretager man et aktivt valg. Dermed kan man få ro i sindet. Tilgengæld står man så over for et nyt valg: Hvornår skal der købes igen? Kender man ikke på forhånd kriterierne herfor, så er det formentlig bare et spørgsmål om tid, før ”markedet” vinder over én. Eller med Warren Buffetts berømte ord: “Risk comes from not knowing what you are doing”.

Tilbage til grafen. Først efter markedet er steget markant fra bunden i starten af juli, kommer der igen positive nyheder; Nu skal aktierne stige endnu mere, siges det! Hvad gør man i det tilfælde som investor? Køber massivt op nu eller venter lidt mere? Måske markedet falder tilbage igen? Man er fortabt uden en klar strategi.

VI LÆSER NYHEDER – VORES STRATEGIER GØR IKKE

Vores momentumbaserede investeringsstrategier følger hverken nyhederne eller læser avis – og heldigvis for det.

I en verden hvor stort set intet kan forudsiges med bare nogenlunde præcision, er investoradfærd en af de få undtagelser. Vi kan være så godt som sikre på, at investorerne i de finansielle markeder fortsat vil være drevet af utålmodighed, en søgen efter konformitet og vil være styret af enten grådighed eller frygt. Det er netop denne markedspsykologi, vi strategisk søger at drage fordel af.

BEDRE AFKASTPOTENTIALE

Finansmarkederne er foranderlige, og vi mener derfor, at en foruddefineret og systematisk investeringsstrategi- og proces er den bedste måde at sikre gode langsigtede resultater, da investeringsbeslutningerne i højere grad bliver konsistente over tid, når de ikke påvirkes psykologiske faktorer og den til enhver tid gældende nyhedsstrøm.

Vores investeringsbeslutninger i Falcon Invest bliver truffet ud fra matematiske beregninger af momentum – dvs. hvilke værdipapirer andre markedsaktører køber. Dermed handles vi ikke på baggrund af, hvad der har stået, eller kommer til at stå, på forsiden af diverse nyhedsmedier eller ud fra subjektive udtalelser eller meninger hos eventuelt skiftende porteføljemanagere, og det anser vi som væsentligt i forhold til det langsigtede afkastpotentiale for investering i vores fonde .

Opdatering august 2018: Vi har skrevet en artikel som ovenstående, men med 2018 som eksempel, der – igen – viser, at dystre forudsigelser og overskrifter ingen forudsigelsesværdi har. Artiklen kan læses her: Dystre overskrifter har ingen forudsigelsesværdi.

Oplysningerne i dette materiale er udarbejdet til brug for orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe, beholde eller sælge ejerandele i virksomheder og værdipapirer omtalt i materialet, i Falcon Invest eller andre værdipapirer, ligesom de ikke kan betragtes som anbefalinger eller rådgivning af finansiel, juridisk, regnskabsmæssig eller skattemæssig karakter. Falcon Invest og Falcon Fondsmæglerselskab A/S kan ikke holdes ansvarlig for tab forårsaget af dispositioner – eller mangel på samme – foretaget på baggrund af oplysningerne i dette materiale.