Denne artikel handler ikke om markedstiming eller om at kunne forudsige markedsudviklingen. Den handler om, at man som investor skal være ekstra opmærksom og godt forberedt. Specielt hvis man er gået helt kontant, delvist kontant eller afventer at investere nye midler.

Humøret blandt alverdens investorer er stadig i bund, og de negative nyhedsoverskrifter står i kø. Det er ikke ualmindeligt i stigende markeder.

Det er svært at spå. Især om fremtiden. Så det afholder vi os fra. I stedet tager vi (igen) en temperaturmåling på markedet.

Det længe ventede sell-off er indtil videre ikke indtruffet. Der spås om korrektioner på 10-15%. Verden venter også på en recession, der heller ikke er kommet endnu. Alle forsøger at forudsige hvornår. Imens er markederne bare steget.

Når markederne har alle mulige gode grunde til at falde, men ikke gør det, kan det være et signal. Et signal om at det hele ikke er så slemt som ventet.

Hvis vi tror på, at det hele ikke er så slemt alligevel, vil vi gerne se, at flere selskabers aktier stiger end det modsatte.

Som vi pointerede i vores forrige artikel om samme emne, er det et af de mest simple koncepter, der findes (simpelt er godt). Ikke desto mindre skærer det skarpt igennem nyhedsstrømmen og identificerer, hvor verdens investorer rent faktisk placerer deres penge.

FLERE KURSREKORDER

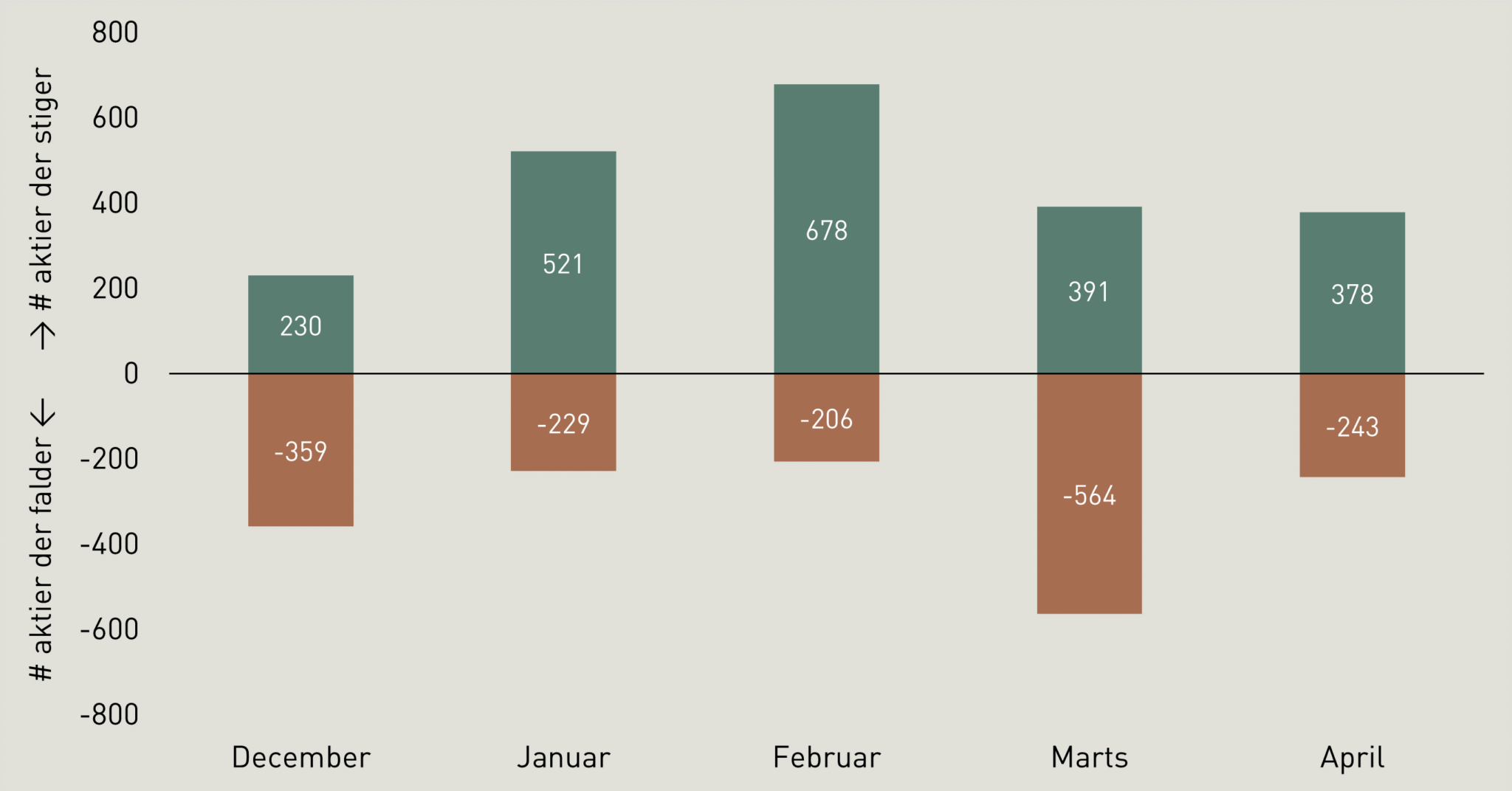

Herunder har vi analyseret de over 1.500 selskaber, som indgår i det globale verdensaktieindeks, MSCI World. Vi har set på, hvor mange selskaber der brød deres seneste 3 måneders kurstoppe, og hvilke der faldt under deres seneste 3 måneders bunde.

I marts blev markedet eksempelvis trukket ned af de store og pludselige bankkrak, som opstod den måned. I den forbindelse brød 564 selskaber deres seneste 3 måneders kursbunde. Af de 564 selskaber var 1/3 af dem relateret til finans. Resten var relateret til mindre sektorer i verdensindekset så som energi, materialer og forsyning.

INGEN MERAFKAST UDEN UBEHAG

Falcon Danske Aktier har netop fejret 11-års fødselsdag. Afkastet, fratrukket alle omkostninger, har været 4%-point bedre om året end en investering i en passiv forvaltet indeksfond. Ved en startinvestering på 100.000 kr. giver det et ekstra afkast på 176.000 kr. over de seneste 11 år. Det vil de fleste gerne have.

Det er bare ikke så simpelt. Prisen for dette merafkast er, at investor skal kunne udholde et dårligere afkast end en passiv investering igennem længere perioder. Imens betaler man ekstra for den aktive forvaltning. Samtidig er man ikke garanteret et merafkast. For nogen kan det være en stor psykologisk barriere at overvinde. De vælger derfor at sælge investeringen. Oftest når det går dårligt i forhold til indekset. Det vil sige på det værst tænkelige tidspunkt.

I den værste 3-års periode for Falcon Danske Aktier (august 2018 til august 2021) var fonden næsten 18%-point bagud i forhold til en passivt forvaltet investering. Falcon Danske Aktier steg fra indeks 100 til 176, mens den passivt forvaltede investering steg til indeks 193,5. Selvom man havde et positivt afkast, mistede man alligevel en del i forhold til en simpel passiv investering.

For nogle investorer er den slags differencer helt i orden. For andre er det uudholdeligt. Ønsker man alligevel at gå efter at opnå et merafkast, kan man med fordel kombinere de to typer strategier, alt efter ens tolerance overfor at afvige fra et indeks.

Tabellen herunder illustrerer synergierne ved at kombinere en passiv indeksinvestering i det danske aktieindeks med en aktiv investering i Falcon Danske Aktier siden 2012.

I april fortsatte denne negative tendens ikke. Antallet af selskaber som (igen) lavede nye 3 måneders kurstoppe var således større end dem, som gjorde det modsatte.

EN POSITIV UDVIKLING

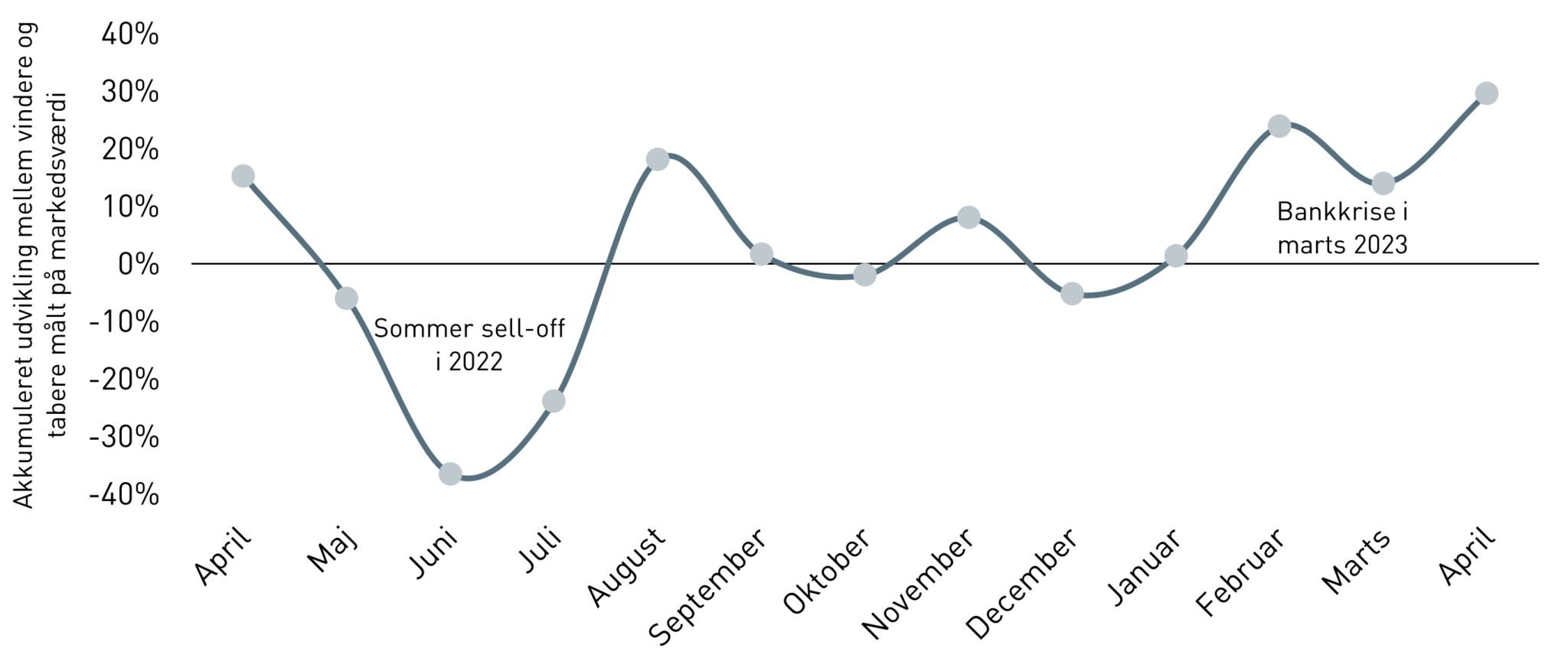

Analysen fortæller ikke noget om påvirkningen på indekset, idet alle selskaber behandles lige; det vil sige, at hvert selskab indgår med netop 1 stk. Alternativt kan man medregne deres vægt i indekset, det vil sige en beregning baseret på selskabernes markedsværdi. Hvis de 564 aktier med nye kursbunde i marts måned var de allermindste selskaber i indekset, ville det måske ikke have så stor betydning.

Det har vi gjort herunder og akkumuleret udviklingen. Tallet i sig selv er ikke så forklarende. Se i stedet på tendensen. Der er en tendens til, at vægten af selskaber, som bryder de seneste 3 måneders kurstoppe trumfer vægten af selskaber, som bryder tidligere bunde. Akkumuleret set. Det er positivt!

Siden starten af det nye år har selskaber, som laver nye kurstoppe ”trukket” op i grafen. Selvom der var svaghed i marts, grundet bankkrisen, var det ikke nok. I april satte 13% af markedsværdien i indekset nye 3 måneders bunde, mens 29% satte nye kurstoppe.

EN SMULE MALURT…

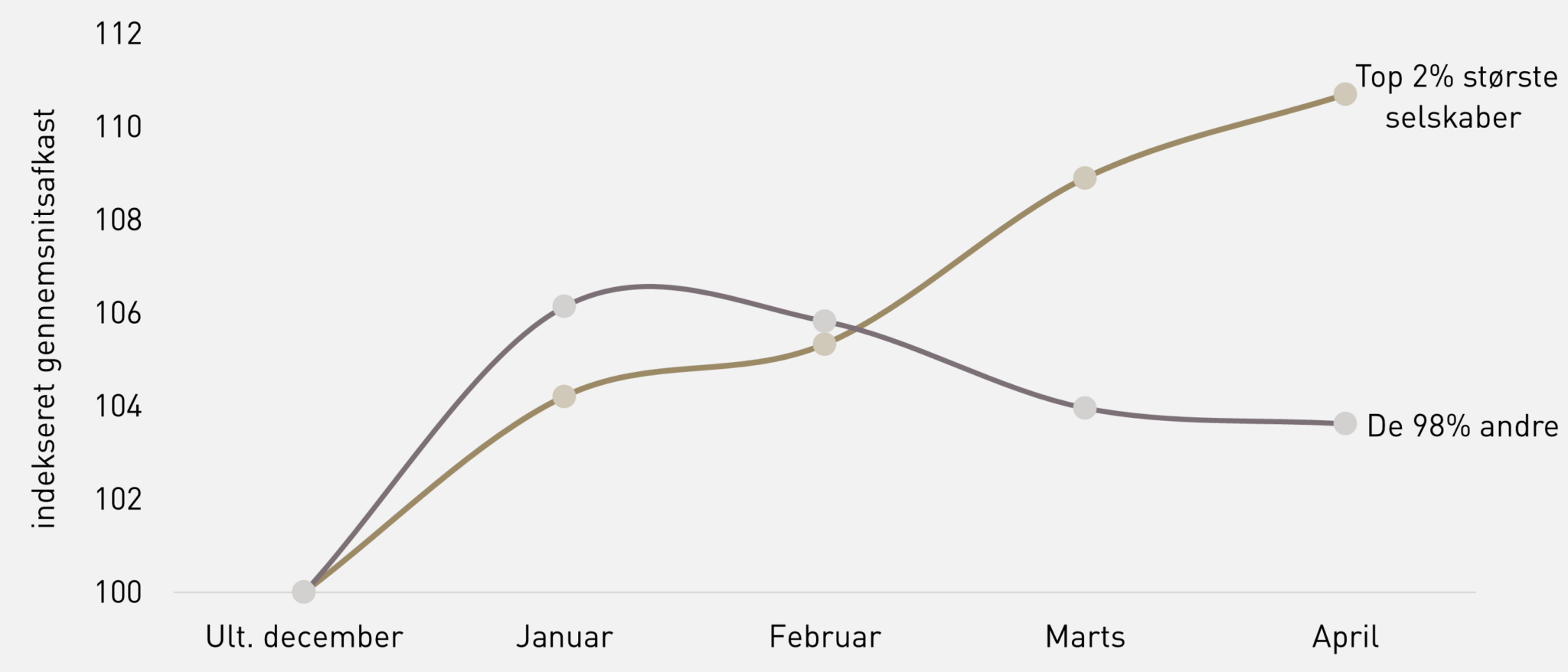

Det eneste minus er, at det i år er de største selskaber, som er steget mest i værdi, med undtagelse af januar:

Det månedlige gennemsnitsafkast for de største 2% af selskaberne i verdensindekset har akkumuleret givet et afkast på 10%. Disse selskaber indgår med en vægt på næsten 30% i MSCI World. Det drejer sig om gamle kendinge så som Apple, Microsoft og Amazon. De resterende 98% af selskaberne har akkumuleret givet ca. 4% i afkast. Det er bestemt heller ikke dårligt, men det indebærer et element af skrøbelighed, da det primært er de største selskaber, som trækker læsset. Det optimale er en mere bred deltagelse på tværs af selskabsstørrelser.

HVEM ER DET LIGE, DER ER IRRATIONEL?

På baggrund af skepsis og frygt stiger markederne ofte kun rykvis. Bid for bid. De falder til gengæld hurtigt ved den mindste negative nyhed. Den viden skræmmer de fleste investorer. Det tager også noget tid at fylde en ballon med luft. Til gengæld skal der kun ét prik til for at få den til at springe.

Hvorvidt markedet korrigerer med 10-15% har mindre betydning, hvis man har været inde i lang tid. Så har man noget at give tilbage af. Har man været ude og lige købt, føles det formentlig mere ubehageligt. Fra forudsigelsesfronten bliver det også lettere og lettere at ”forudsige” en korrektion, da den nok skal komme på et tidspunkt, efterhånden som markedet stiger. Korrektioner er helt normale og bør forventes én til flere gange årligt; også i de perioder hvor årsafkastene er positive.

Det siges, at markedet kan forblive irrationelt længere tid, end du kan forblive solvent. Spørgsmålet er, hvem der er irrationel? Er det et stigende marked, hvor børsnoterede selskaber laver nye kurstoppe? Eller er det nyhedsmedier, guruer og eksperter, der mener, at det hele pustet op og vil gå galt lige om lidt? På et tidspunkt får de jo ret. Men måske er markedet steget mere end 10-15%, inden det sker – og hvem har så været den klogeste?

Oplysningerne i dette materiale er udarbejdet til brug for orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe, beholde eller sælge ejerandele i virksomheder og værdipapirer omtalt i materialet, i Falcon Invest eller andre værdipapirer, ligesom de ikke kan betragtes som anbefalinger eller rådgivning af finansiel, juridisk, regnskabsmæssig eller skattemæssig karakter. Falcon Invest og Falcon Fondsmæglerselskab A/S kan ikke holdes ansvarlig for tab forårsaget af dispositioner – eller mangel på samme – foretaget på baggrund af oplysningerne i dette materiale.