Husk at være langsigtet. Det skriver vi næsten altid i vores nyhedsbreve og artikler. Men hvad betyder det egentlig?

I det eksempel, vi gennemgår herunder, viser vi, at det kan koste over 100.000 kr. for hver 100.000 kr. investeret at forsøge at “time” investeringerne. Det vil sige, at man køber eller sælger, fordi man tror, at man kan forudsige kursudviklingen.

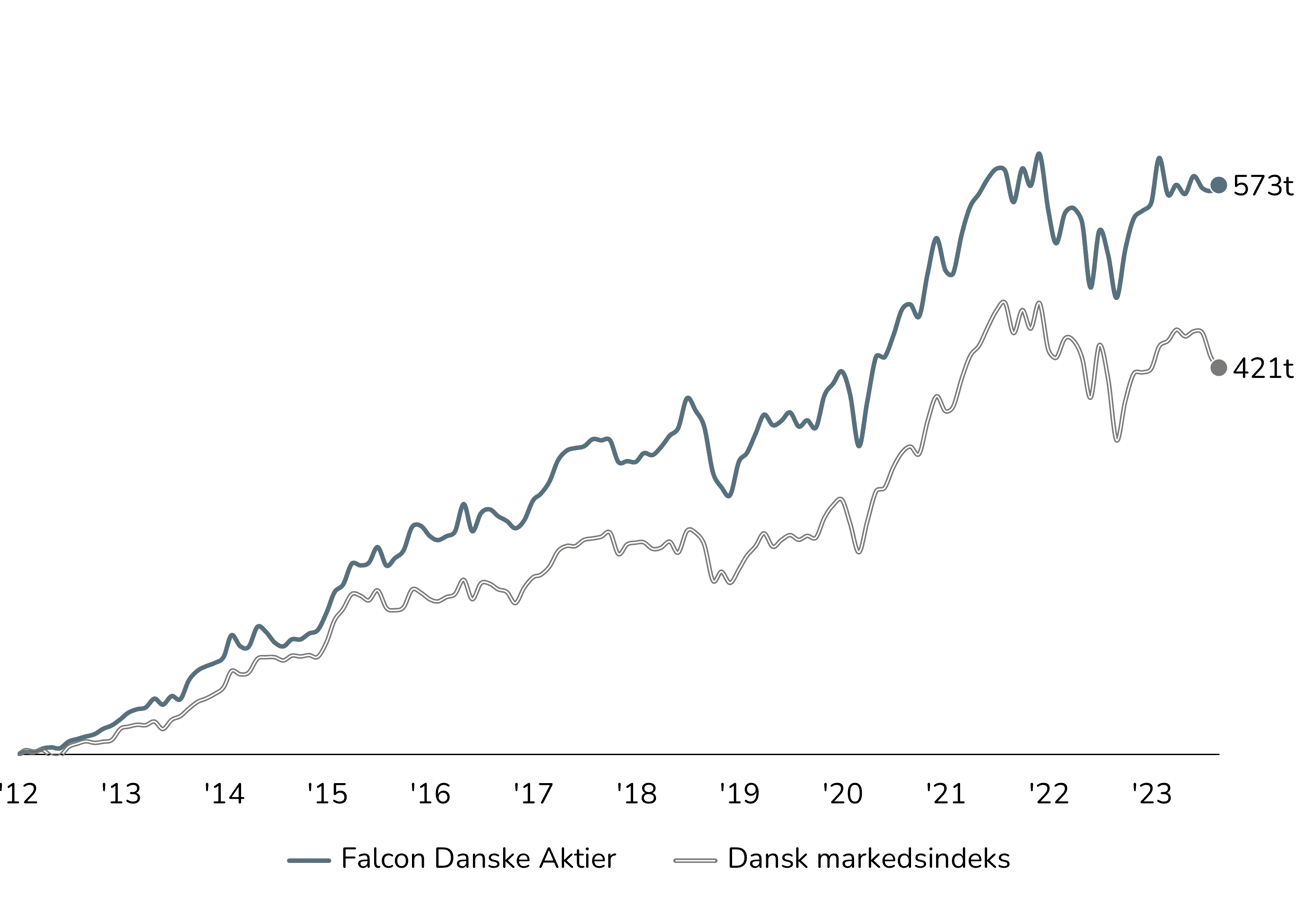

Falcon Danske Aktier har i en periode på næsten 12 år givet et afkast på 472.000 kr. efter alle omkostninger for hver 100.000 kr. investeret. Det er 152.000 kr. mere end en passiv investering i det danske marked.

Data fra Falcon Fondsmæglerselskab A/S. Afkast for Falcon Danske Aktier er fratrukket alle omkostninger. Afkast for Dansk markedsindeks er ikke fratrukket omkostninger. Dansk markedsindeks viser afkastudviklingen over tid for en kombination OMX C20 CAP GI, OMX C25 GI og OMX Copenhagen Cap GI.

Det er kun en langsigtet investor, der har kunnet opnå det.

Undervejs har denne investor skulle udholde de uundgåelige perioder med performance under markedsafkastet. Senest blev vi ramt i 2021 med et afkast, der var 6,3%-point dårligere end markedet. Her er det fristende at give op og sælge ud, og ja – bare købe markedet.

Lad os derfor forestille os to typer investorer:

- Stabile Sarah

- Opportunistiske Oliver

Vores stabile investor nr. 1 køber og beholder Falcon Danske Aktier i medgang og modgang.

Vores opportunistiske investor nr. 2 ser hvert år på de sidste 12 måneders performance for Falcon Danske Aktier relativt til sammenligningsindekset.

Når Falcon klarer sig dårligt, går han, i frustration, over til blot at købe en indeksfond, som dækker markedet. Derudover føles det godt at sælge noget i porteføljen, som har haft dårlige afkast.

Når Falcon har klaret sig godt de seneste 12 måneder køber han Falcon i en forventning om, at den gode performance vil fortsætte. Derudover føles det godt at købe noget til porteføljen, som har haft gode afkast.

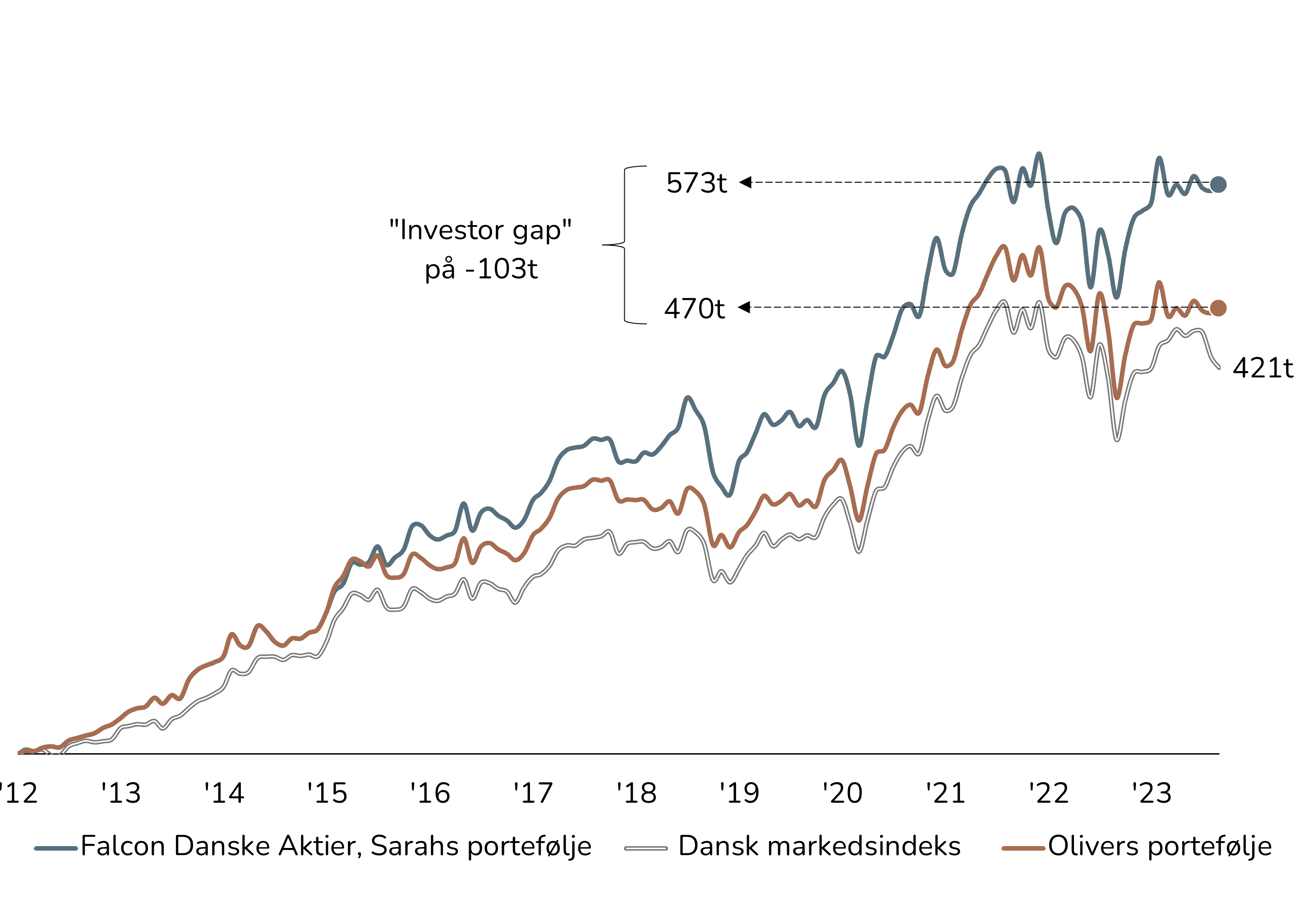

Resultatet er 103.000 kr. dårligere for hver 100.000 kr. investeret, hvilket ses herunder. Det er også det man kalder et “investor gap”.

Beregninger og data fra Falcon Fondsmæglerselskab A/S. Afkast for Falcon Danske Aktier er fratrukket alle omkostninger. Olivers portefølje er fratrukket handelsomkostninger på 0,1% og emissions- og indløsningsfradrag på 0,25% ved hver handel.

Det uafhængige analysehus Morningstar har udviklet begrebet “investor gap”, som er den forskel, der er mellem en fonds afkast og det afkast, fondens investorer rent faktisk har opnået.

Forskellen skyldes, at investorerne, fejlagtigt, forsøger at optimere deres investeringer i stedet for at sidde på deres hænder.

Typisk sælger de fonde, som har klaret sig dårligt og køber dem, som har klaret sig godt. Det kommer der ikke noget attraktivt afkast ud af. Tværtimod koster det dem på afkastet.

Eksempelvis var marts, april og maj lidt hårde for vores fond, og vi kom bagefter sammenligningsindekset efter en ellers god start på året.

Det ændrede august og september på med merafkast på henholdsvis +4,2%-point og +2,9%-point.

Tiden arbejder imod den utålmodige, og gode afkast kommer ikke som perler på en snor. De kommer i klumper, og når man mindst venter det.

Oplysningerne i dette materiale er udarbejdet til brug for orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe, beholde eller sælge ejerandele i virksomheder og værdipapirer omtalt i materialet, i Falcon Invest eller andre værdipapirer, ligesom de ikke kan betragtes som anbefalinger eller rådgivning af finansiel, juridisk, regnskabsmæssig eller skattemæssig karakter. Falcon Invest og Falcon Fondsmæglerselskab A/S kan ikke holdes ansvarlig for tab forårsaget af dispositioner – eller mangel på samme – foretaget på baggrund af oplysningerne i dette materiale.