Bekymringer for kommende aktiefald, eller et decideret aktiekrak, er altid noget, der optager både nyhedsmedier og investorer. Én måde at måle stress i markedet på er ved at analysere, hvilke typer selskaber der efterspørges.

Når alverdens kapitalforvaltere er positive på markedet, søger de mod selskaber, der svinger mere end markedet (høj beta) i en forhåbning om at opnå et højere afkast.

Når de er negative på fremtiden, vil de søge mod selskaber, der svinger mindre end markedet (lav beta) i en forhåbning om, at porteføljen vil falde mindre end markedet.

Tænk på det som at køre bil.

Højbeta-aktier er som sportsvogne. De kan accelerere hurtigt og give en spændende tur, men der er også en højere risiko for ulykker. Eksempler kan være teknologiaktier eller vækstaktier.

Lavbeta-aktier er som familiebiler. De tilbyder en mere stabil og forudsigelig tur, men du vil sandsynligvis ikke opleve de samme hastigheder og spænding som med en sportsvogn. Eksempler kan være forsyningsselskaber eller selskaber inden for stabilt forbrug.

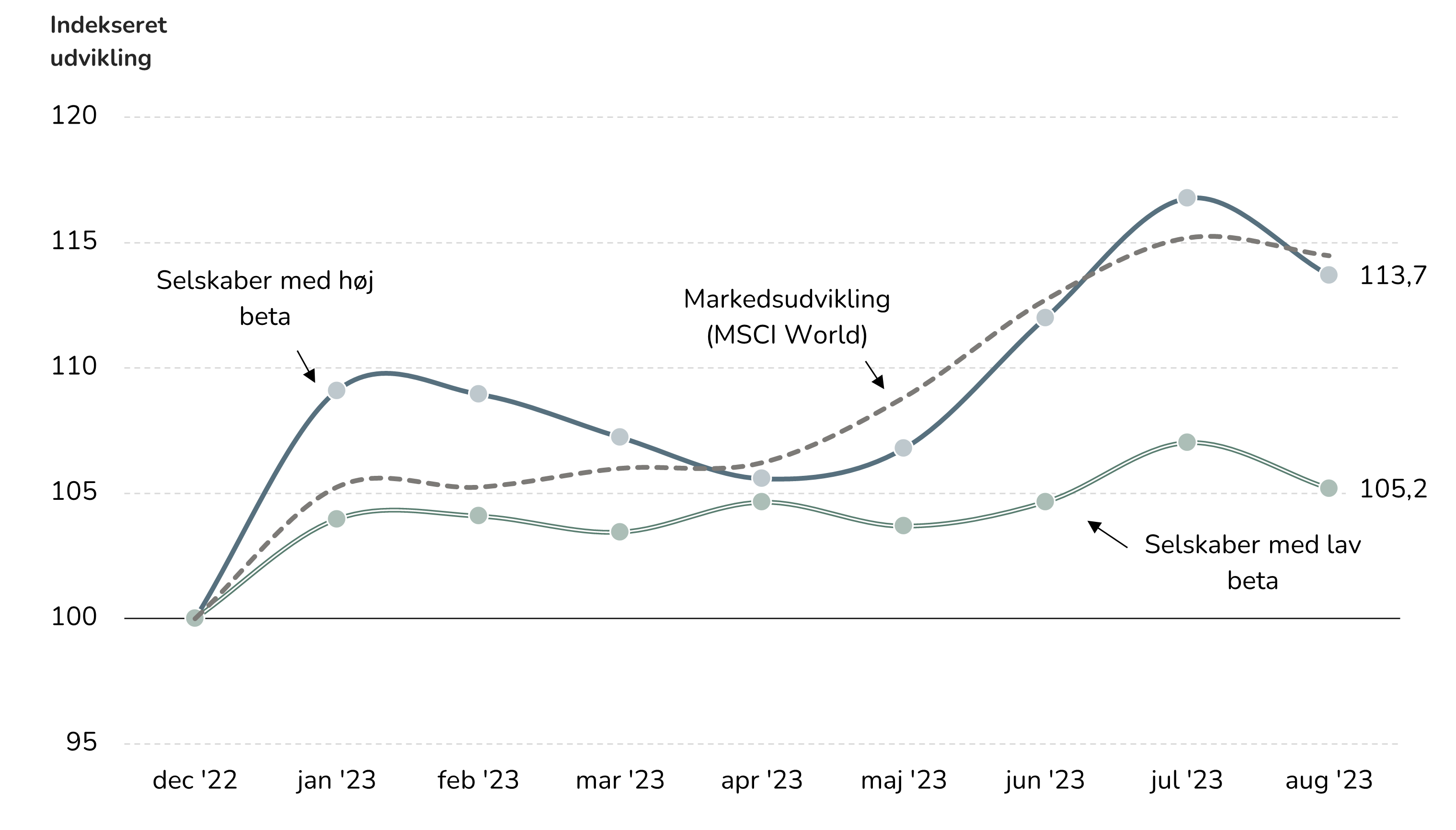

Grafikken herunder viser udviklingen for en portefølje af 500 højbeta-selskaber (blå linje) og 500 lavbeta-selskaber (grøn linje) udvalgt fra det globale MSCI World Indeks, som består af ca. 1.500 selskaber, sammenholdt med udviklingen i indekset (grå stiplet linje).

Egne beregninger af Falcon Fondsmælgerselskab A/S. Indekseret månedligt gennemsnitsafkast for selskaberne i hhv. en højbeta- og lavbetaportefølje svarende til en ligevægtet porteføljevægt. Selskaberne vælges ud fra 1 års rullende beta relativt til verdensindekset, og porteføljerne justeres hver måned med opdaterede betaværdier. Afkast i DKK inklusive geninvesterede udbytter.

Det ses tydeligt, at lavbeta-aktier har været langt mere stabile i 2023 end højbeta-aktierne. Omkostningen ved dette positive karakteristika er, at det samlede afkast har været lavere i år.

I august klarede lavbeta sig bedre end højbeta – altså en søgning blandt markedsdeltagerne mod mindre risiko relativt til markedsudviklingen. Det samme så vi i februar, marts og april. Det ledte dog hverken til markedsfald eller krak.

Noget interessant er også (ikke vist i grafikken), at højbeta-aktier inden for stabilt forbrug, som typisk er en defensiv sektor, har klaret sig bedre end lavbeta-aktier i samme sektor i den seneste tid. Så markedsaktørerne fedtspiller lidt her. I en defensiv sektor placeres pengene i de mindst defensive selskaber. Pessimismen er ikke helt stor nok alligevel.

I Falcon Brighter Future har vores investeringsstrategi søgt mod de mere svingende højbeta-selskaber.

Ved udgangen af august er fonden investeret i 79 af de 500 globale lavbeta-selskaber med en samlet porteføljevægt på 29%. For højbetas vedkommende er tallet 96 ud af de 500 globale højbeta-selskaber med en samlet porteføljevægt på 39%.

Oplysningerne i dette materiale er udarbejdet til brug for orientering og kan ikke betragtes som en opfordring om eller anbefaling til at købe, beholde eller sælge ejerandele i virksomheder og værdipapirer omtalt i materialet, i Falcon Invest eller andre værdipapirer, ligesom de ikke kan betragtes som anbefalinger eller rådgivning af finansiel, juridisk, regnskabsmæssig eller skattemæssig karakter. Falcon Invest og Falcon Fondsmæglerselskab A/S kan ikke holdes ansvarlig for tab forårsaget af dispositioner – eller mangel på samme – foretaget på baggrund af oplysningerne i dette materiale.