FALCON BRIGHTER FUTURE – STRATEGI

Kom med ind i maskinrummet og hør mere om, hvordan vi har sammensat strategien bag Falcon Brighter Future.

MULTIFAKTOR

Der findes flere forskellige egenskaber eller faktorer ved et selskab, som kan hjælpe én med at vælge, hvor man skal investere sine penge. Disse faktorer kan oversættes til retningslinjer for hvilke virksomheder, der er gode at investere i.

De faktorer, vi fokuserer på i Falcon Brighter Future, er value (virksomheder, der er billige i forhold til, hvor meget de er værd), kvalitet (virksomheder med stærke finanser, stabil indtjening og lav gæld), volatilitet (virksomheder, hvis aktiekurs ikke svinger så meget) og momentum (virksomheder, som kursmæssigt har klaret sig godt).

Derfor er Falcon Brighter Future en multifaktorfond.

DYNAMISK MOMENTUM

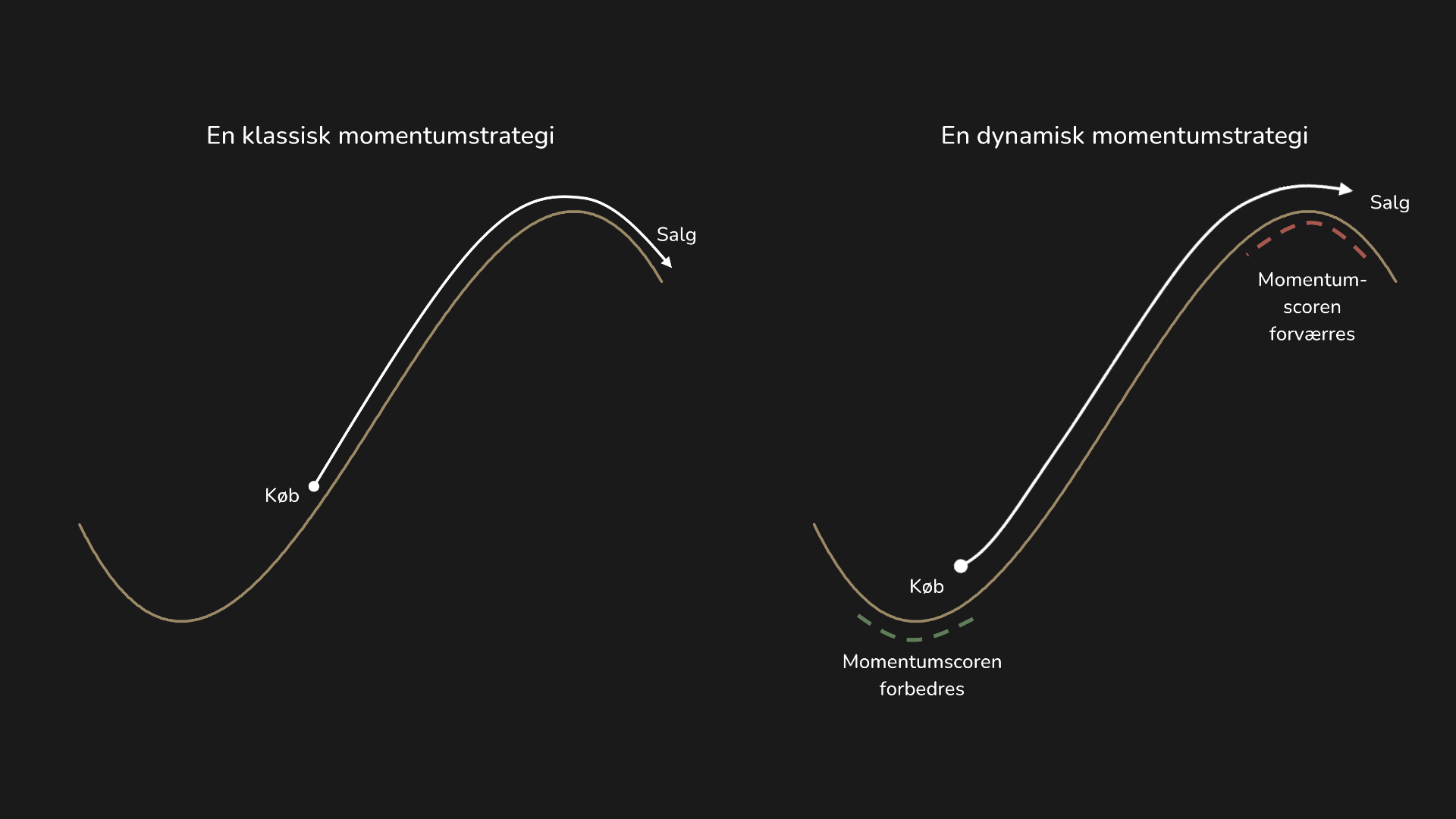

I forhold til traditionelle momentum-strategier kan vores strategi investere i en stor del af et selskabs rejse fra at være en lavmomentumaktie til at være en højmomentumaktie. Herved reduceres risikoen for at købe lidt for sent og sælge lidt for sent.

Ved at foretage en systematisk analyse af et selskabs afledte momentum, det vil sige acceleration eller de-acceleration af momentumscoren, kan et selskab indkøbes til porteføljen allerede nede ved underreaktionsfasen, som er det tidligste tidspunkt, man kan begynde at måle momentumeffekten på. Tilsvarende når et selskabs momentum ebber ud, kan der reageres hurtigere på dette.

Figuren herunder viser et idealiseret billede af et selskabs rejse fra lavmomentum til højmomentum. I virkelighedens verden er det langt mere komplekst og kaotisk, men grafikken er en god afspejling af det, investeringsstrategien forsøger at fange:

Dynamisk momentum reagerer hurtigere, fordi der også måles på ændringen i momentumscoren. Det vil sige, om der er acceleration eller de-acceleration. På den måde kan man komme relativt tidligt ind og relativt tidligt ud og være med på en større del af rejsen.

Det kan forekomme kontraintuitivt at investere i selskaber, som akademisk set kan betragtes som lavmomentumaktier, men momentumeffekten er tidsvarierende, hvilket betyder, at der vil opstå perioder, hvor effekten er svag: Det vil sige, at de aktier, der har udvist det laveste prismomentum, efterfølgende klarer sig bedre end de aktier, der har udvist det højeste prismomentum.

Fænomenet omtales i den akademiske litteratur som “time-varying momentum” og momentumstrategier, der tager højde for dette, omtales ofte som “conditional momentum”, “market-state conditional momentum” eller “dynamic momentum”. Se f.eks. Docherty & Hurst (2016) “Return dispersion and conditional momentum returns: International evidence” eller Dobrynskaya (2017) “Dynamic momentum and contrarian trading”. Man skal blot kende sin besøgstid og ikke systematisk investere i disse selskaber.

SEKTORNEUTRAL

Porteføljen sammensættes, så den er så sektorneutral som muligt. Det vil sige, at på sektorniveau har porteføljen de samme vægte som verdensaktieindekset. Hvis teknologiselskaberne i verdensaktieindekset vægter med 20%, vil vi vægte Falcon Brighter Futures udvalgte teknologiselskaber, så de indgår med en samlet vægt på ca. 20%. Nøjagtigt hvilke selskaber der er udvalgte, og hvilken vægt de har, vil til gengæld afvige fra verdensmarkedsindekset, da Falcon Brighter Future investerer i de bedste selskaber i eksempelvis teknologisektoren.

Sektorneutralitet er en fordel, fordi man undgår for store eksponeringer i en eller flere sektorer. Herved undgår man at være afhængig af én sektors præstation og mindsker risikoen for betydelige tab, hvis den pågældende sektor oplever vanskeligheder. Ved at have en balance i sektorerne kan man opretholde en mere stabil og jævn vækst over tid.

Når meget få selskaber i en sektor opfylder betingelserne for at blive inkluderet i porteføljen, vil porteføljen afvige fra at være helt sektorneutral, da man er tvunget til at reducere vægten mod denne sektor, for eksempel energisektoren, og allokere de overskydende allokeringsvægte ud på de andre sektorer.

Da vi er en børsnoteret investeringsforening, kan du nemt blive medinvestor, ligesom du kan følge dine investeringer både her på hjemmesiden og direkte i din egen netbank.